¿Qué se ha hecho del sistema financiero catalán?

Más de una década después de la desaparición de las cajas, sólo existe un gran banco con sede social en Catalunya, el Sabadell, que corre el riesgo de ser tragado por el BBVA

BarcelonaEl sistema financiero de Catalunya vive una nueva etapa que puede suponer la pérdida del único de los grandes bancos que tiene su sede social, la del Sabadell, recuperada el pasado enero tras más de siete años en Alicante por el Proceso y el referéndum. Ahora, la oferta de compra (opa) del BBVA y la posterior fusión prevista están en manos del gobierno español. Una vez analizadas las respuestas a la inédita consulta pública convocada por el ejecutivo, el ministerio de Economía tiene hasta el próximo martes, día 27, para remitir el expediente al consejo de ministros. Y éste deberá decidir si pone pegas a la fusión en base a criterios "de interés general", ya que los de libre concurrencia los resolvió la Comisión Nacional de los Mercados y la Competencia (CNMC) en un dictamen unánime el pasado 30 de abril.

La operación, sobre la que los mercados esperan una mejora de la oferta para que salga adelante, es de gran trascendencia. Desde que el BBVA lanzó la opa el 9 de mayo del pasado año, tres días antes de las últimas elecciones en Catalunya, han mostrado su rechazo los gobiernos central y catalán además del mundo económico y social. De hecho, un grupo de entidades y patronales se dirigió hace unos días por carta al presidente del gobierno, Pedro Sánchez, para pedirle que vete la concentración. Uno de los motivos, además de la importancia del Sabadell en el negocio de las pymes y autónomos y la reducción de la oferta, es el de su concentración territorial especialmente en Cataluña y la Comunidad Valenciana. Y es el argumento central utilizado también por el Círculo de Economía en su respuesta a la consulta.

Esta organización considera que la CNMC o debería haber impuesto la venta de partes del negocio o, sencillamente, no haber autorizado la fusión propuesta. En cualquier caso, si prospera debería mantener una operativa y gobernanza independientes del Sabadell. También el catedrático Guillermo López Casasnovas, que fue consejero del Banco de España, preocupado por la posibilidad de que la situación de oligopolio se agrave, opina que la operación podría terminar en absorción sin fusión. Asimismo, el banco catalán debería mantener un cierto núcleo accionarial estable y seguir cotizando en bolsa, porque esto "aporta disciplina de mercado y cierto nivel de independencia". A su entender, un movimiento de este tipo permitiría mantener la marca y presencia del Sabadell, aunque BBVA sería su propietario, que podría consolidar los resultados y reducir el peso que tienen México y Turquía en su negocio. También afirma que el análisis de la CNMC fue "de una pobreza escandalosa", con "medidas de otro tiempo", muy centradas en municipios y distritos postales, y con "poco sentido en un mundo digital y globalizado".

Actualmente, el sistema financiero catalán es ya un oligopolio con cuatro grandes actores (CaixaBank, BBVA, Santander y Sabadell) que controlan más del 85% de las oficinas. Si saca adelante la opa y la fusión liderada por el BBVA, pasarían a ser tres, aunque "solo dos controlarían el 70%", destaca Oriol Amat, catedrático de economía, presidente del Observatorio de la Pyme de Pimec y antiguo consejero de la Comisión Nacional del Mercado de Valores (CNMV). Y recuerda un informe de la Autoridad Catalana de la Competencia (Acco) que avisaba el año pasado de que este movimiento aumentaba el oligopolio existente, en detrimento de una oferta más competitiva.

El Acco recordaba que en Catalunya CaixaBank tiene el 38,9% de las oficinas bancarias; (IHH), que utiliza la Comisión Europea para analizar estas integraciones, pasará del nivel de 2.200 a más de 2.800. ejemplo, en EE.UU. hay unos 4.000 bancos, que suponen la mitad de los que había hace unos 30 años, afirma Amat. Y también avisa de que las concentraciones en un país pueden dificultar el proceso de integraciones transfronterizas que defienden las autoridades europeas.

Lo que llama la atención, añade Amat, es la diferencia de criterios entre el Acco –preocupada por el impacto de la operación en Catalunya, aunque también afecta a otras comunidades como Baleares y la Comunidad Valenciana– y la CNMC, que solo impuso condiciones temporales a la posible fusión. El exconseller de Economía Andreu Mas-Colell advertía en un artículo al ARA de que la CNMC reconocía que la fusión "puede afectar negativamente al ecosistema de banca de proximidad", pero optó por imponerle medidas temporales para facilitar la transición tirando el balón hacia delante y aplazando posibles problemas hasta aquí.

Hasta que el Sabadell decidió el pasado enero devolver la sede social a la ciudad que le da nombre, Caixa Enginyers era la primera entidad financiera del ranking catalán, seguida de Caixa Guissona. Ahora el Sabadell, devuelto en un movimiento defensivo en plena opa del BBVA, vuelve a encabezar la clasificación, pero podría dejar de hacerlo si saca adelante la unión con el BBVA. Otras entidades que habían tenido su sede en Catalunya como el italiano Mediolanum –que absorbió en el 2010 el catalán Fibanc, fundado por Carles Tusquets– o Arquía –fruido de la fusión de las cajas de arquitectos y abogados– las mantienen en Madrid y Valencia, respectivamente.

El proceso de desaparición de entidades con sede en Cataluña viene de lejos. En 1982 Banca Mas Sardà, después de pasar dificultades, pasó a manos del Banco Bilbao (hoy BBVA) y, dos años más tarde, el antiguo Banco de Vizcaya (hoy también BBVA) se quedó con una Banca Catalana en crisis –fundada por Pujol, padre e hijo, Florenci y Jordi, entre otros– y que había pasado de manos a Fons y ' Depósitos (FGD). Y después de la crisis financiera e inmobiliaria del 2008, el BBVA, que en Bilbao y Vizcaya fusionados en 1988 (BBV) sumó el grupo público Argentaria en 1999 (BBVA), se va comida seis de las diez cajas de ahorros que había en Catalunya, de las que no queda ninguna.

Por su parte, La Caixa, fruto de la fusión en 1990 de la Caja de Pensiones y Caixa de Barcelona, absorbió en 1998 el Banco de Europa –fundado por Carles Ferrer Salat, fundador de la CEOE, y convertido hoy en la división Microbank– y en el 2011 se quedó un Bankpime cerca de quebrar, el ' Caixa Ingenieros y Caixa Guissona son cooperativas.

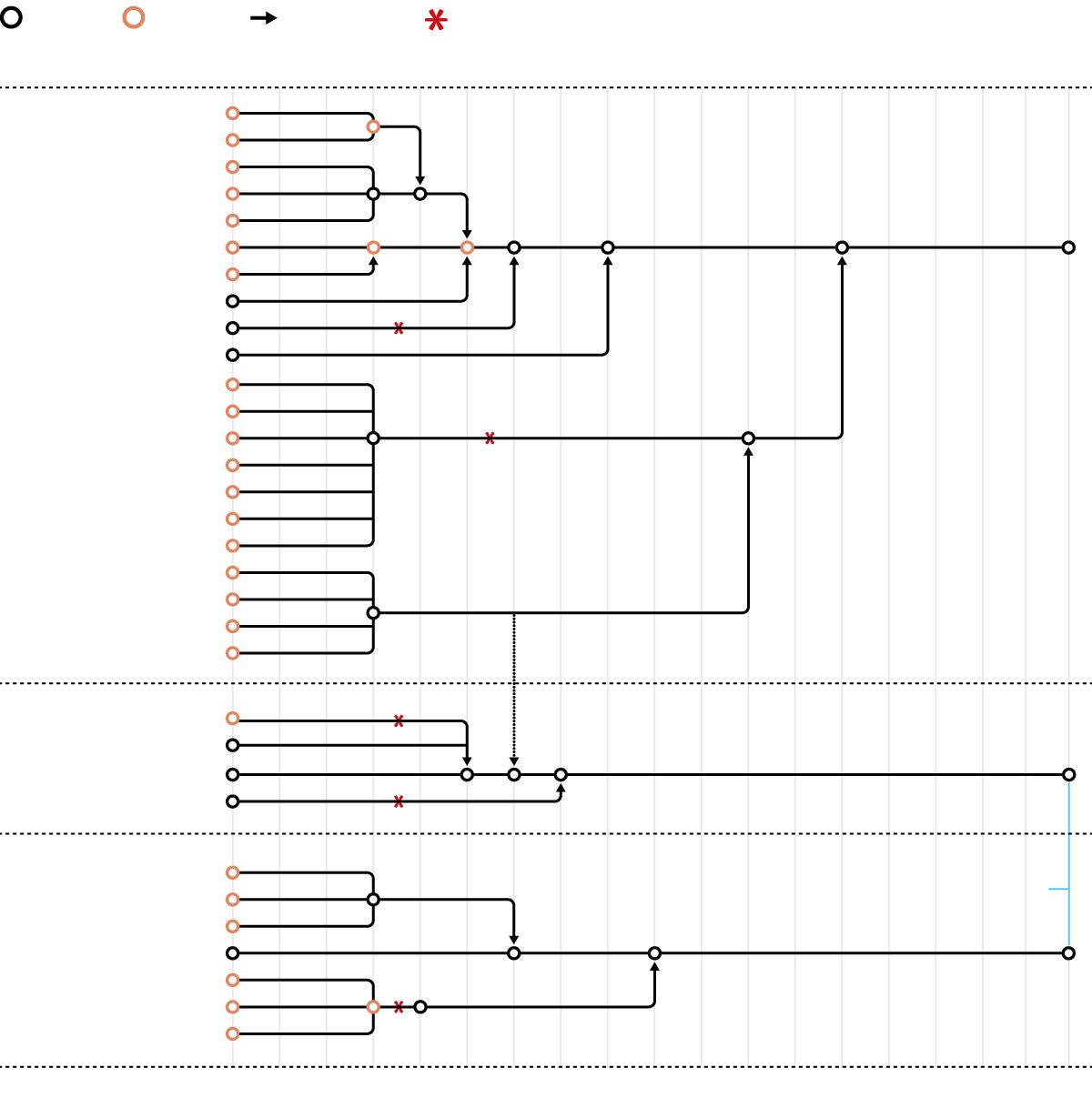

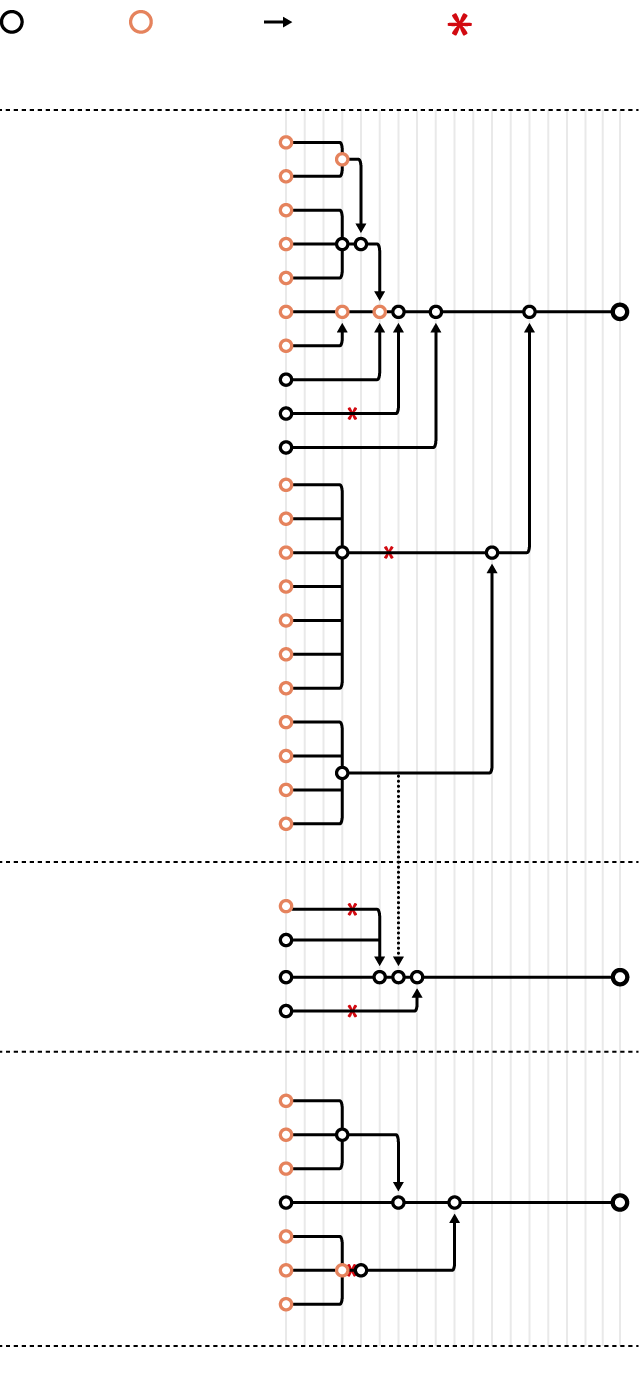

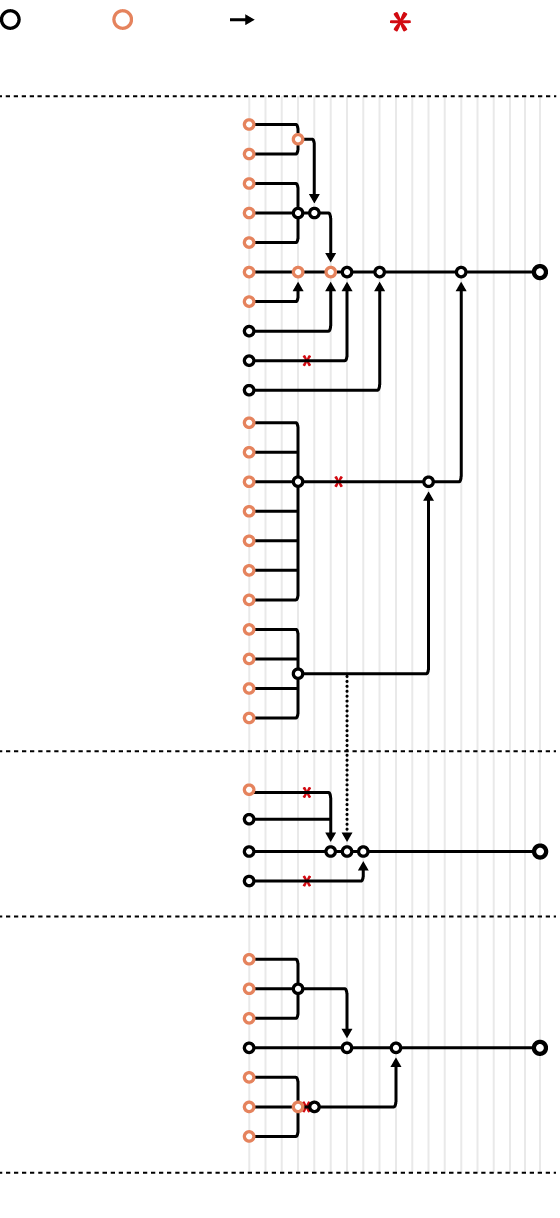

Entre 2009 y 2021 se produjeron en el ámbito estatal un total de 14 operaciones de concentración en el sector financiero. El proceso tuvo un gran impacto en Cataluña. Durante este período, se han reducido el número de oficinas bancarias de más de 8.000 a poco más de 2.000. Desde el estallido de la crisis financiera e inmobiliaria en el 2008, han desaparecido las 10 cajas de ahorros en Catalunya. La mayor escindió el negocio financiero y nació CaixaBank en 2011, con la Fundación La Caixa como principal accionista a través de su sociedad inversora Criteria, y tras la absorción de Bankia en 2021, con el Estado como segundo accionista.

Las demás cajas quedaron sólo como fundaciones y su negocio financiero fue engullido por otros actores del sistema financiero español. BBVA es el que más entidades ha incorporado. Se quedó con seis cajas catalanas: las tres de Unnim –Manlleu, Sabadell y Terrassa– y las de CatalunyaCaixa –Cataluña, Manresa y Tarragona–, que habían protagonizado fusiones para superar la crisis financiera e inmobiliaria. Por su parte, CaixaBank integró a Caixa Girona y luego a Laietana, ya que formaba parte de Bankia, que la absorbió en el 2021. El banco mantiene su sede social en Valencia desde el 2017, pero su principal accionista, la Fundación La Caixa, a través de su holding Criteria, decidió devolver hace unas semanas sus sedes de Palma a Barcelona. Y Banc Sabadell se quedó la red de oficinas de Caixa Penedès en Catalunya.

El desastre financiero e inmobiliario tuvo a CatalunyaBanc (CatalunyaCaixa) como protagonista del segundo rescate público de mayor importe, con más de 12.500 millones de euros, tras los 22.424 millones de Bankia, en cuyo origen estaba Caja Madrid. El BBVA compró CatalunyaBanc por unos 1.160 millones después de una subasta pública en el 2014. También el banco de origen vasco se adjudicó en el 2012 la subasta de Unnim Banc por un euro pero sin pedir ayudas públicas, después de que fuera nacionalizado y con un esquema de asunción de pérdidas durante 10 años se nutre de aportaciones de los bancos. Todo ello hace que el BBVA tenga más oficinas en Catalunya que el propio Sabadell.

La concentración, la supresión de sucursales y el aumento de la digitalización han supuesto grandes recortes de puestos de trabajo y prestación presencial de servicio a los clientes. De casi 100.000 trabajadores en los servicios financieros en 2008 se ha pasado actualmente a unos 75.000, según los datos del Idescat. Este proceso provocó la desertización bancaria en muchas localidades. A consecuencia de esto, el gobierno catalán impulsó un concurso público. Se le adjudicaron CaixaBank, que proporciona servicios de banca móvil a 505 municipios, y Caixa Ingenieros, a 313, con un total de más de 300.000 habitantes. Esta iniciativa se sumó a la de la Diputación de Barcelona, que adjudicó a Prosegur el servicio de acceso a efectivo a 96 municipios de la provincia.

La situación del sistema financiero llevó a la Generalitat a impulsar trabajos para resucitar Barcelona como plaza financiera, pero más basada en las fintech y el ecosistema digital y otros servicios financieros, que en banca tradicional. Con una iniciativa que empezó con el anterior Govern presidido por Pere Aragonès, con Natàlia Mas como consellera de Economia, y que ha continuado con el ejecutivo actual de Salvador Illa, con Alícia Romero como titular de la cartera, se pretende potenciar la actividad financiera.

Según el análisis realizado por la empresa Cluster Development, Catalunya dispone de un ecosistema de servicios financieros "muy diverso, potente y en crecimiento". Todo ello se traduce en 628 empresas, que emplean a 99.763 trabajadores y tienen 1.096.242 millones de euros en activos. El segmento de los seguros cuenta con 201 compañías, el 32% del total, si bien la más independiente y catalana, Occidente (antigua Catalana Occidente), tiene su sede en Madrid y está inmersa en una opa para excluir a la compañía de la bolsa.

Le siguen el capital riesgo y el private equity (92) y la industria auxiliar (80). Y, por último, estaría el segmento que ofrece crédito y otros productos al consumidor (51), o el de la banca privada (40). El sector de la banca universal, con 17 entidades, es el que ocupa el mayor número de trabajadores, con un total de 63.249 (63,3%), por delante de la industria auxiliar y los seguros, con 14.527 y 13.974 trabajadores, respectivamente. El sector de las empresas fintech y insutech ha crecido un 180% en los últimos seis años, pasando de 50 a 140 entidades. Actualmente, se trabaja para transformar el Barcelona Centro Financiero en un hub con sus órganos de gobernanza, según fuentes de la conselleria de Economia.

El Gobierno se inspira en los modelos de Montreal en Canadá (Finance Montreal) y de Francia (Finance Innovation). Pese a la constante pérdida de peso en el sector financiero, Catalunya "no debe tirar la toalla" porque pueden nacer y aparecer nuevos actores y hay campo por correr, según Oriol Amat.